ENTREVISTA A BARRY EICHENGREEN

“El riesgo de una tercera recesión en Europa es muy real”

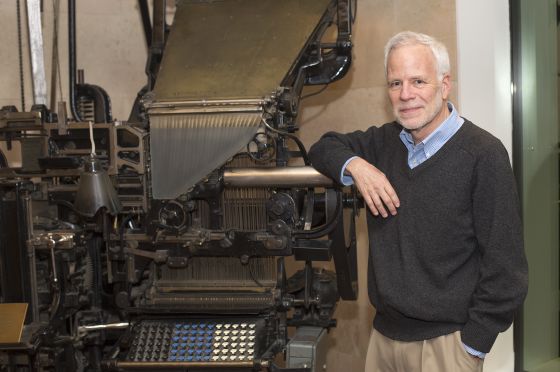

Barry Eichengreen es profesor de Economía y Ciencias Políticas en la Universidad de Berkeley. Experto en el mercado de divisas, es el historiador económico de mayor prestigio en EE UU. Visitó recientemente España para dar una conferencia en el Instituto Figuerola de Historia y Ciencias Sociales.

Pregunta. ¿Es optimista con la situación económica mundial?

Respuesta. Es difícil ser optimista en este momento. Si exceptuamos a EE UU, que lo está haciendo relativamente bien, y Reino Unido, es complicado encontrar otra región del mundo donde la situación económica no sea decepcionante.

P. ¿Ve posible que Europa caiga en una tercera recesión?

R. Sí, ese riesgo existe. Incluso en Alemania hay una desaceleración de la actividad. La deflación en Europa no es un problema a medio plazo, sino que ya está aquí. Las medidas que se están adoptando para combatirla, con estímulos fiscales por los Gobiernos y estímulos monetarios por el Banco Central Europeo (BCE) son pocos y llegan quizás demasiado tarde. Para hacer frente a la deflación hacen falta decisiones más traumáticas, pero Europa no está organizada para ello, su estructura no permite actuar de la forma tan decidida que la situación requiere. El riesgo de una tercera recesión, acompañada de un entorno deflacionista, es muy real y preocupante.

P. ¿En qué medida el empeño de Alemania por la austeridad está detrás de esta debilidad?

R. Uno de los problemas de la crisis es que Alemania ha tenido un diagnóstico distinto de los problemas. No admitieron que se adoptase una política de doble dirección: por un lado incentivar la oferta a través de reformas estructurales; y por otro facilitar la demanda mediante más gasto público. Los alemanes no creen en una demanda mayor. Sin embargo, su posición se ha debilitado en los últimos meses, porque su economía también está más débil y porque las facciones contrarias a la austeridad en otros países se están fortaleciendo. La Comisión Europea, por ejemplo, ha permitido a Italia y Francia cierto margen con el déficit. A Alemania no le gustó esta decisión, pero no pudo hacer mucho para cambiarla.

P. Atravesamos una fase bipolar en cuento a las políticas monetarias. EE UU empieza a retirar liquidez del sistema, mientras que Europa acelera la aplicación de los estímulos. ¿Qué consecuencias puede tener esta situación?

P. ¿Qué tendría que pasar para que el BCE activase un Quantitative Easing como el de la Fed?R. En primer lugar, es lógico que las políticas de estas economías sean diferentes porque sus perspectivas de crecimiento también lo son. Dicho esto, hay que advertir que las consecuencias de este mundo bipolar son dos. En primer lugar, hay un impacto en los tipos de cambio. En los últimos meses ya hemos visto una depreciación del euro frente al dólar. Creo que la moneda europea solo caería más si no se cumplen las expectativas del mercado, es decir, si la Reserva Federal (Fed) subiese los tipos antes de tiempo o si el BCE fuese más allá en su programa de compra de activos. Me sorprendería que alguno se saliese del guión. La segunda consecuencia es que el mercado bancario mundial tiene al dólar como referencia. La retirada de estímulos de la Fed no podrá ser compensada por las inyecciones del BCE y el sistema necesitará más liquidez. Auguro más turbulencias en los mercados emergentes.

R. El principal requisito es que pase el tiempo. Ni una recesión en Alemania haría cambiar ahora de opinión a sus líderes. El BCE tiene una hoja de ruta, va a ir dando pequeños pasos en la compra de activos hasta llegar a adquirir un número muy reducido de bonos públicos en 2015. Eso debería servir para alejar de la mente de los alemanes el miedo a la hiperinflación. Pero insisto, el problema ahora no la inflación sino la deflación y para combatirla hay que tomar decisiones radicales como las del Banco de Japón. El BCE no es capaz de hacerlo porque tiene un consejo muy amplio y no quiere enfrentarse a la opinión pública alemana. Es como un gran tanque al que le cuesta horrores cambiar de dirección.

P. En el sistema todavía hay mucha liquidez. ¿Hay riesgos de que alguna burbuja estalle?

R. Algunas Bolsas, sobre todo en EE UU, ha subido mucho en un entorno donde, aunque hay crecimiento éste no es exagerado. Además, en el mercado inmobiliario de Reino Unido, China o en algunas zonas de EE UU como California, los precios están en niveles próximos al inicio de la crisis. Si los tipos suben antes de lo previsto algunas de esas burbujas pueden estallar. La buena noticia es que los reguladores están ahora despiertos y han tomado medidas. Eso quiere decir que aunque esas burbujas se desinflen y causen problemas éstos no serán tan graves como en 2007.

P. Cada cierto tiempo vuelve al mercado la posibilidad de una guerra de divisas. ¿Por qué? ¿Cree que estamos inmersos ya en una de estas guerras?

R. En las economías desarrolladas no hay una guerra de divisas. Japón, Europa y EE UU quieren que los tipos de interés sigan bajos para estimular sus economías. La inflación ahora mismo no es un problema y bajan tipos con el consiguiente debilitamiento de sus monedas. Si todos lo hacen al mismo tiempo no hay movimientos agresivos en el mercado de divisas. Creo que eso es sano y constructivo. El problema viene para otro grupo de países como los emergentes. Ellos no pueden bajar los tipos porque tienen problemas inflacionistas, sistemas financieros más débiles y unos bancos centrales con menos credibilidad que los de los países desarrollados. Eso se traduce en unas monedas demasiado fuertes para sus necesidades.

R. La situación financiera del país va a peor. Rusia está abocada a imponer controles de capitales y de tipos de cambio. La gente ha perdido la confianza en su economía y la tentación es llevarse el dinero fuera del país. Para llegar a esta situación se han sumado varios factores: las sanciones, la política errática del Gobierno y la caída de los precios energéticos.

P. ¿Dónde puede desembocar la montaña rusa en la que se ha subido el rublo ruso?

P. Usted es historiador. Con la perspectiva que dan los años, ¿fue un error lanzar el euro sin una unión política y fiscal?

R. Es fácil acertar cuando revisas el pasado. A su pregunta le diré que sí, fue un error crear una unión monetaria sin unión bancaria y política. Eso ya no se tiene remedio y de lo que se trata ahora es de que el euro funcione. Los pasos hacia la unión bancaria son positivos. Sin embargo, deben venir acompañados de una mayor integración fiscal y de cambios políticos como la elección directa del presidente de la Comisión Europea. No debe haber acuerdos entre bambalinas para elegir a los representantes.

P. ¿Cómo será el mundo posterior a la crisis?

R. Creo que debe haber un debate acerca de cuánto Gobierno necesitamos para tener una sociedad más justa y un funcionamiento económico más adecuado. En EE UU muchos pensamos que el Gobierno debería ser más fuerte, con menos limitaciones, para proporcionar un mejor sistema sanitario y educativo o una mayor inversión en infraestructuras. En el caso europeo quizás se necesite menos Gobierno, pero más eficiente. También debemos abrir un debate sobre si las reformas y la regulación financiera son suficientes para asegurar que no vamos a tener una crisis como la que acabamos de dejar atrás. Espero que las reformas en este sentido no se hayan acabado.

P. Una de las consecuencias de la crisis ha sido el aumento de la desigualdad. ¿Qué se podría hacer para reducirla?

R. Yo diría que ha sido una de las consecuencias de la crisis, pero también una de sus causas. En función del país se podrían tomar medidas diferentes para corregir la desigualdad. En EE UU habría que utilizar la política fiscal: los ricos apenas pagan impuestos. En Europa lo que se necesita es generar crecimiento económico.

No hay comentarios:

Publicar un comentario