OPEP: Deshojando la margarita entre precios altos y participación del mercado

Elio Cunto

Cuando falta un día para la reunión de la Organización de Países Exportadores de Petróleo (OPEP) en Viena, Elio Cunto quien tiene una marcada experiencia y experticia en el área de comercialización internacional de Pdvsa, escribe para Analítica su visión sobre los acuerdos que podrían firmarse en el encuentro.

Los ciclos del mercado

El próximo 27 de noviembre está prevista una reunión de la OPEP donde se espera que los miembros decidan entre un recorte de producción para apuntalar los precios, que han caído unos 40 $/B desde el primer trimestre de 2012, o preservar su participación en el mercado (“market share”) aceptando la disminución en los precios. En la década pasada, frente a situaciones similares, la decisión fue defender los precios; en esta oportunidad, Arabia Saudita que es el principal productor dentro del grupo y en la práctica con veto virtual en las decisiones por aportar casi un tercio de la producción OPEP, se inclina hacia defender el “market share”.

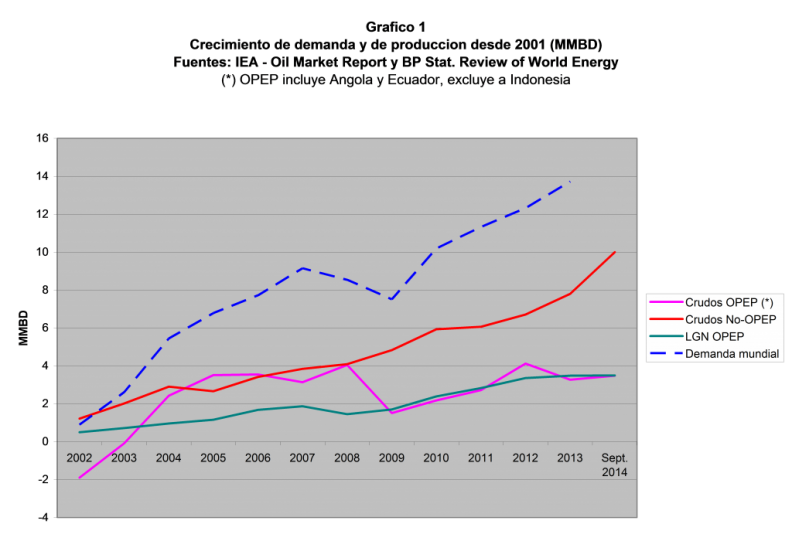

En la evolución del mercado desde 2001 hasta el segundo trimestre de 2014, la política de la OPEP de fortalecer los precios logró sus objetivos, pues las cotizaciones pasaron de 23 $/B a más de 100 $/B, y los países miembros obtuvieron mayores ingresos por los mejores precios. Sin embargo, como se aprecia en el Gráfico 1, el crecimiento de la demanda de casi 14 millones de barriles diarios (MMBD) entre 2001 y septiembre de 2014 fue en su mayoría cubierto por producción adicional fuera de la OPEP y por mayor producción de líquidos del gas natural en la OPEP (LGN, que no se incluyen en las cuotas de crudos). En el gráfico también se aprecia la caída en el consumo hacia 2009 provocada por la crisis financiera en Estados Unidos y Europa, así como el recorte de la OPEP para sostener los precios.

El aumento en la producción no-OPEP, que alcanzó unos 10 MMBD entre 2001 y septiembre de 2014, fue un efecto colateral de la política de la OPEP para mantener o aumentar los precios del petróleo. Al establecer un piso en los precios, la OPEP indirectamente garantizaba la viabilidad comercial de cualquier proyecto externo a la OPEP que tuviera un costo de producción menor que el piso.

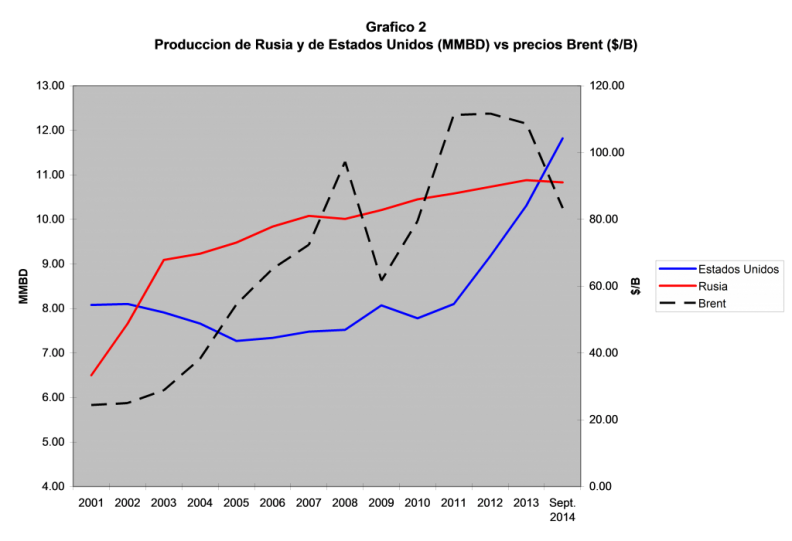

Entre 2001 y septiembre de 2014, el 80% del incremento en la producción no-OPEP provino de Rusia y de Estados Unidos. Como se aprecia en el gráfico 2, los aumentos en Rusia ocurrieron en forma gradual en tanto que en Estados Unidos fueron a partir de 2011. En Estados Unidos, los altos precios posteriores a 2009 crearon las condiciones para el éxito comercial de la nueva tecnología de “fracking”, la cual permite explotar yacimientos que no se podían desarrollar con las tecnologías convencionales. Gracias a esa tecnología, la producción estadounidense aumentó unos 4 MMBD entre 2010 y septiembre de 2014.

La situación actual es que desde julio de 2014 los precios han caído más de 25% y la OPEP está nuevamente ante la decisión de apuntalar los precios o defender su “market share”.

La magnitud del ajuste

De acuerdo a la más reciente edición del Monthly Oil Market Report de la OPEP, el crecimiento de la demanda mundial se estima en 1.05 y 1.19 MMBD para 2014 y 2015, en tanto que los suministros no-OPEP (incluyendo LGN de OPEP) aumentarían en 1.88 y 1.44 MMBD. Suponiendo que el mercado en 2013 estaba en equilibrio, haría falta un recorte de algo más de 1 MMBD en los suministros (bien sea de la OPEP o de fuera de la OPEP) para restablecer el equilibrio en 2015

Las posiciones dentro de la OPEP

Dentro de la OPEP hay disparidad de posiciones en cuanto a los precios del petróleo. Por una parte están los países sin la capacidad para aumentar rápidamente su producción o con apremiantes necesidades fiscales, como Ecuador y Venezuela, que prefieren mantener altos los precios para maximizar sus ingresos a corto plazo.

En contraposición, los países con amplias reservas de crudos convencionales, baja población y sólida situación financiera, como Arabia Saudita, Kuwait y los Emiratos Arabes Unidos, ven en los precios altos una amenaza para la permanencia a largo plazo del petróleo como fuente de energía. Desde esta óptica, la experiencia desde 2005 es que los precios altos llevaron al estancamiento en la producción OPEP y al aumento en la participación de los países no-OPEP.

Dentro de la OPEP, Irán, Irak y Libia tienen situaciones particulares que las llevan a apoyar la opción de un recorte colectivo para recuperar los precios. En Irán las sanciones internacionales por el desarrollo de su programa atómico han representado un recorte de casi 1 MMBD y en Libia los conflictos internos han reducido su producción en unos 700 MBD. El caso de Irak es que está formalmente fuera del sistema de cuotas debido a que está reconstruyendo su industria. En definitiva, estos países se beneficiarían con el aumento en los precios de un recorte colectivo, pero no tendrían que hacer ningún sacrificio en términos de reducir sus suministros. Venezuela también pudiera estar en este grupo, de ser ciertos algunos estimados que su producción actual es inferior a su cuota.

En el dilema entre “market share” y precios altos, las nuevas tecnologías del “fracking” presentan varios retos para la OPEP, entre los cuales se pueden mencionar:

A) la gran mayoria de los proyectos en Estados Unidos son comerciales a 80 $/B (haciendo la salvedad que los estimados sobre costos tienen un amplio rango y mucha información operacional no es del dominio público).

B) la tecnología se está expandiendo a otros países como Argentina, China y Reino Unido, donde hay importantes depósitos no convencioanles.

C) A diferencia de los pozos convencionales, los pozos de “fracking” tienen una tasa de agotamiento muy alta (se reportan cifras del 60% anual), lo que obliga a reperforar con más frecuencia para mantener la producción. Esto implica que si el precio del crudo llega a ser menor que el costo de producción, la producción cae en muy corto plazo porque no es rentable perforar más pozos.

Además de estimular el “fracking”, los altos precios también permiten la viabilidad comercial de proyectos que requieren cuantiosas inversiones, como los desarrollos costa afuera en el Mar Artico de Rusia y en Brasil y la ampliación de la producción en las arenas bituminosas en Canadá. De acuerdo a un estimado reciente de la Agencia Internacional de Energía (IEA), unos 2.6 MMBD de la producción mundial provienen de proyectos que requieren precios superiores a 80 $/B para ser rentables.

Aspectos geopolíticos

En la compleja situación política del Medio Oriente, donde no sólo están involucrados países de la región como Siria, Iraq, Irán y Arabia Saudita, sino potencias externas como Estados Unidos y Rusia, se ha especulado que la reciente caída de los precios fue orquestada entre Estados Unidos y Arabia Saudita para presionar a Rusia y a Irán en los temas de Siria, Ucrania y las negociaciones con Irán sobre tecnología atómica. Según esta hipótesis, con el acuerdo también se lograría complicar la precaria situación financiera de Venezuela, que ha sido un crítico muy estridente de Estados Unidos y se ha alineado con los gobiernos de Siria y de Irán en los conflictos del Medio Oriente.

Aunque estas hipótesis no se pueden confirmar ni negar, lo cierto es que Irán y Arabia Saudita están en lados contrarios en la división del mundo islámico entre chíitas y sunitas y buena parte de las políticas de esos países tienen su origen en esa confrontación.

Conclusiones

La opción de defender el “market share”, apoyada por Arabia Saudita y otros países del Golfo, va a representar una significativa merma en los ingresos de los países exportadores que en muchos casos, entre ellos Venezuela y Ecuador, necesitan precios cercanos a 120 $/B para balancear sus presupuestos. Según estimados de la revista The Economist, los presupuestos de Rusia y de Arabia Saudita requieren precios entre 90 y 100 $/B, pero a diferencia de otros exportadores, han acumulado suficientes reservas internacionales y pudieran sortear sin mayores traumas una temporada de precios bajos.

El aspecto positivo para la OPEP de esta opción es que un precio de 80 $/B pudiera restringir la producción más costosa de los suministros no-OPEP y diferir la ejecución de los proyectos que no sean viables a ese precio.

Para que la opción de defender los precios sea efectiva, la OPEP debería reducir su producción en 1 MMBD, lo que representa algo más de un 3% de su producción actual. Una complicación de esta opción es la distribución interna de los recortes, ya que hay países como Iraq, Irán y Libia (y posiblemente Venezuela) que en la práctica no harían un aporte real en una reducción colectiva. En definitiva, el mayor peso del recorte tendría que asumirlo Arabia Saudita; tal vez por eso prefieren la opción del “market share”.

No hay comentarios:

Publicar un comentario